2017年高级会计师_高级会计实务章节考点:很好资本预算

来源:正保会计网校

发布时间:2017-02-15

最佳资本预算

所谓最佳的资本预算,就是通过项目的投资组合的选择,使所选项目的投资组合的NPV最大,从而最大化企业的价值。

在确定最佳资本预算时我们需要先了解两个概念:投资机会表和边际成本表。

(一)投资机会表与边际成本表

1.投资机会表

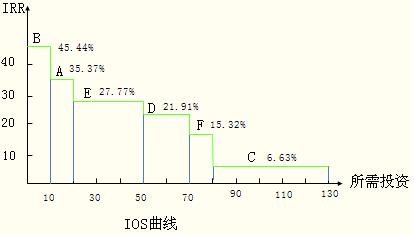

投资机会表按公司潜在投资项目(投资机会)的内部报酬率进行降序排列,并在表中标示每个项目相对应的资本需要量。

2.边际资本成本表

边际资本成本(MCC)指每增加一个单位资本而需增加的资本成本。边际资本成本也是按加权平均法计算的,是追加筹资时所使用的加权平均成本。

【例】假设某公司的最佳资本结构为1:1。

假设企业所得税率40%

|

银行借款 |

<10万元 |

10% |

|

10万元—50万元 |

12% |

|

|

>50万元 |

15% |

|

|

股本筹资 |

<40万元 |

15% |

|

>40万元 |

20% |

0-20万元的WACC=0.5×10%×(1-40%) 0.5×15%=10.5%

20-80万元的WACC=0.5×12%×(1-40%) 0.5×15%=11.1%

80-100万元的WACC=0.5×12%×(1-40%) 0.5×20%=13.6%

超过100万元的WACC=0.5×15%×(1-40%) 0.5×20%=14.5%

公司资本预算的最高限额80万元,边际资本成本为11.1%。潜在投资项目的内含报酬率超过这一资本成本率的有ABDEF。

(二)资本限额

企业在某个年度进行投资的资本限额,并不一定等于上述的资本预算的最高限额。原因如下:

1.股东大会未审批通过;

2.管理层认为金融市场条件不利,既不愿意借债,也不愿意发行股票;

3.公司缺少有能力的管理人员来实施新项目;等等。

所谓最佳的资本预算,就是通过项目的投资组合的选择,使所选项目的投资组合的NPV最大,从而最大化企业的价值。

(三)最佳资本预算

最佳资本预算被定义为能够保证公司价值最大化的项目组合。公司财务理论认为所有能产生正净现值的独立项目都应该接受,同时产生最高净现值的互斥项目也都应该被接受。因此,最佳资本预算由项目组合构成。

在实际业务当中,有两个重要事项:

(1)资本成本随着资本预算的规模增加而上升,在评估项目时确定恰当的折现率(WACC)比较困难。

(2)有时公司会设置资本预算的上限,通常叫做资本限额。

【例2-12】某公司评估多个项目,并进行最佳资本预算,数据如表所示

|

投资机会计划 |

边际资本成本 |

|||

|

项目 |

成本 |

IRR排序 |

累计成本 |

加权平均资本成本排序 |

|

A |

100 |

14% |

100 |

9% |

|

B |

100 |

13% |

200 |

9% |

|

C |

100 |

11.50% |

300 |

9% |

|

D |

100 |

10% |

400 |

10% |

|

E |

50 |

9.50% |

450 |

11% |

|

F |

50 |

9% |

500 |

12% |

|

G |

100 |

8.50% |

600 |

15% |

[答疑编号6177020502:针对该题提问]

应该接受的项目为ABCD;公司应该投资并融资的金额为400万元。

【案例分析题】

甲公司是一家以钢铁贸易为主业的大型国有企业集团,总资产100亿元,净资产36亿元,最近三年净资产收益率平均超过了10%,经营现金流入持续保持较高水平。甲公司董事会为开拓新的业务增长点,分散经营风险,获得更多收益,决定实施新的公司战略,即决定从留存收益中安排2亿元对其他行业进行投资。

甲公司投资部根据董事会的决定,经过可行性分析和市场调研了解到,我国某特种机床在工业、农业、医疗、卫生、能源等行业使用广泛,市场需求将进入快速发展阶段,预计年均增长20%以上;但是,生产该特种机床的国内企业工艺相对落后,技术研发能力不足,质量难以保证;我国有关产业政策鼓励中外合资制造该特种机床项目,要求注册资本不得低于1亿元(人民币,下同),其中中方股份不得低于50%;欧洲的欧龙公司是全球生产该特种机床的龙头企业,其产品技术先进并占全球市场份额的80%,有意与甲公司合资设立合资企业。

1.甲公司与欧龙公司就设立合资企业进行了洽谈,欧龙公司提出的合资条件如下:

(1)合资期限10年,注册资本1亿元,其中欧龙公司占50%,以价格为2000万元的专有技术和价格为3000万元的设备投入;甲公司以5000万元现金投入。

(2)合资企业的生产管理、技术研发、国内外销售由欧龙公司负责,关键零部件由欧龙公司从国外进口,租用欧龙公司在中国其他合资项目的闲置厂房。

(3)合资企业每年按销售收入的8%向欧龙公司支付专有技术转让费。

2.甲公司财务部对设立合资企业进行了分析和预测,合资企业投产后预测数据如下:

(1)合资企业投产后,第1年、第2年、第3年的经营净利润分别为2040万元、2635万元、3700万元,第4-10年的经营净利润均为5750万元。

(2)该项目无建设期,固定资产全部为欧龙公司投入的设备,在合资期限内,固定资产总额不变,设备可使用10年,按年限平均法计提折旧,预计净残值为0;专有技术按10年平均摊销。

要求:

假设你是甲公司的总会计师,请根据上述资料回答下列问题:

1.根据资料判断,甲公司实施的新的公司战略属于哪种类型?简要说明理由,并简述该战略的优缺点。

2.计算合资项目的非折现回收期。

3.如果该合资项目的资本成本为10%,计算其净现值,并判断其财务可行性。

4.针对欧龙公司提出的合资条款,从维护甲公司利益和加强对合资企业控制的角度,分析并指出存在哪些对甲公司不利的因素?甲公司应采取哪些应对措施?

[答疑编号6177020503:针对该题提问]

|

|

【分析提示】

由于净现值大于0,所以该项目具有财务可行性。 |

|||||||||||||||||||||||||||||||||||

阅读推荐:

课程 文章 问答 资讯 评论 百科

- 线上高级会计师网课12-02

- 高级会计师视频辅导12-02

- 会计师高级培训班12-02

- 高级会计师考试课程12-02

- 高级会计师考试 培训12-02

- 高级会计师实务考点培训班12-02

- 高级会计师好的培训机构推荐 怎么选更靠谱12-06

- 高级会计师考试网上授课_高级会计师考试网上授课哪家好12-06

- 2025年高级会计师网校 哪个好 12-06

- 2025年高级会计师网上培训去报班那个好12-06

- 2025年高级会计实务视频_高级会计师视频 12-06

- 2025年高级会计师网上学习哪个网校好 12-06

- 高级会计师网络课程哪家好05-31

- 高级会计师网校哪家强05-31

- 高级会计师网络课程哪个网校好05-31

- 高级会计师哪个网校的好05-31

- 高级会计师网上教育哪个好05-31

- 高级会计师哪个网校好啊05-30

- 高级会计师网课听哪家老师的课更好12-04

- 十大精选有名的高级会计师课程培训机构名单榜首盘点12-02

- 有哪些学高级会计师的机构比较好?全面评析12-02

- 【精选】高级会计师培训机构十大品牌榜11-29

- 高级会计师培训-零基础入学推荐哪个11-29

- 2025年高级会计师网校培训新课程上线11-28

- 刘圻老师熠熠生辉的思想让枯燥的学习变得有趣08-27

- 刘圻老师老师理论功底扎实、语言风格厚重08-27

- 刘圻老师深度融合、循循善诱讲题方法很好08-27

- 刘老师归纳总结做的非常棒08-27

- 刘老师授课思路清晰、逻辑严密08-27

- 贾国军老师网上授课怎么样07-06

- 安全工程师考试培训机构哪个好05-26

- 注册安全工程师培训网校哪个好05-26

- 中级经济师网课哪家比较好05-26

- 安全工程师哪家培训机构05-25

- 会计中级课程哪家好05-25

- 税务师网校老师哪个好05-24