高级会计师考试精讲知识点:投资战略

来源:正保会计网校

发布时间:2017-02-15

高级会计师考试精讲知识点:投资战略

(一)投资战略的概述

|

内涵 |

投资战略主要解决战略期间内投资的目标、原则、规模、方式等重大问题。 |

|

原则 |

(1)集中性原则要求企业把有限资金集中投放到最需要的项目上。 |

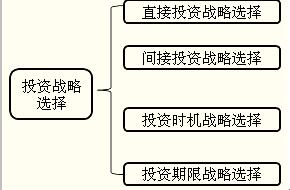

(二)投资战略选择

1.直接投资战略选择

|

提高规模效益的投资战略 |

企业规模的优化过程实际上是资产增量经营的过程。资产增量经营,就是要通过投资规模扩大取得规模经济效益。 |

|

提高技术进步效益的投资战略 |

提高技术进步经济效益的核心在于加快技术进步,企业技术进步与企业投资战略紧密相关。投资战略中只有充分考虑技术进步因素,才能提高投资的效率和效果。 |

|

提高资源配置效率的投资战略 |

资产配置是资源配置的重要组成部分。企业为提高资源配置效率投资所可采取的资产结构优化战略通常可分为适中型资产组合战略、保守型资产组合战略和冒险型资产组合战略三种。 |

|

盘活资产存量的投资战略 |

盘活资产存量的投资战略就是要通过投资增量,有效地盘活和利用现有资产,提高资产使用效率与效益,使现有资产创造更大价值。 |

2.间接投资战略选择

间接投资是指企业通过购买证券、融出资金或者发放贷款等方式将资本投入到其他企业,其他企业进而再将资本投入到生产经营中去的投资。

间接投资通常为证券投资,其主要目的是为了获取股利或者利息,实现资本增值和股东价值最大化。

间接投资战略规划的核心是如何在风险可控的情况下确定投资的时机、金额、期限等,尤其是投资策略的选择和投资组合规划。

按照现代投资理论,组合投资是企业降低风险、科学投资的最佳选择,即企业并不只是投资一种证券(或者一种金融资产),而是寻求多种证券(或者金融资产)组合的最优投资策略,以寻求在风险既定情况下投资收益最高,或者在投资收益一定情况下风险最小的投资策略。

3.投资时机战略选择

经营成功的企业投资一般是将多种产品分布在企业发展时期的不同阶段进行组合,主要有如下四种模式:

(1)投资侧重于初创期产品,兼顾成长期和成熟期,这是一种颇具开发实力且创新意识强的企业通常选择的模式,是一种为获得领先地位而勇于承担风险的投资策略。

(2)投资侧重于成长期和成熟期,几乎放弃初创期和衰退期,这是一种实力不足而力求稳妥快速盈利的企业通常选择的模式,是一种重视盈利而回避风险的投资策略。

(3)投资均衡分布于4个阶段,这是一种综合实力极强而且跨行业生产多种产品的企业通常选择的模式,是一种选择多元化经营战略谋求企业总体利益最大的策略。

(4)投资侧重于初创期和成长期而放弃成熟期、衰退期,多见于开发能力强而生产能力弱的企业。

不同的企业可以根据自身特点和经营总战略选择上述四种投资组合之一或某一模式的变形。

4.投资期限战略选择

|

长期投资战略 |

是对企业的资本在长期投入上规定其合理、有利和有效运用的战略。 |

|

短期投资战略 |

是对企业资本在短期投放上规定其合理、有利和有效运用的战略。 |

|

投资组合战略 |

长期投资与短期投资结构优化战略。影响投资组合战略的因素包括:盈利能力、经营风险、经营规模和产业性质等。 |

阅读推荐:

课程 文章 问答 资讯 评论 百科

- 线上高级会计师网课12-02

- 高级会计师视频辅导12-02

- 会计师高级培训班12-02

- 高级会计师考试课程12-02

- 高级会计师考试 培训12-02

- 高级会计师实务考点培训班12-02

- 高级会计师好的培训机构推荐 怎么选更靠谱12-06

- 高级会计师考试网上授课_高级会计师考试网上授课哪家好12-06

- 2025年高级会计师网校 哪个好 12-06

- 2025年高级会计师网上培训去报班那个好12-06

- 2025年高级会计实务视频_高级会计师视频 12-06

- 2025年高级会计师网上学习哪个网校好 12-06

- 高级会计师网络课程哪家好05-31

- 高级会计师网校哪家强05-31

- 高级会计师网络课程哪个网校好05-31

- 高级会计师哪个网校的好05-31

- 高级会计师网上教育哪个好05-31

- 高级会计师哪个网校好啊05-30

- 高级会计师网课听哪家老师的课更好12-04

- 十大精选有名的高级会计师课程培训机构名单榜首盘点12-02

- 有哪些学高级会计师的机构比较好?全面评析12-02

- 【精选】高级会计师培训机构十大品牌榜11-29

- 高级会计师培训-零基础入学推荐哪个11-29

- 2025年高级会计师网校培训新课程上线11-28

- 刘圻老师熠熠生辉的思想让枯燥的学习变得有趣08-27

- 刘圻老师老师理论功底扎实、语言风格厚重08-27

- 刘圻老师深度融合、循循善诱讲题方法很好08-27

- 刘老师归纳总结做的非常棒08-27

- 刘老师授课思路清晰、逻辑严密08-27

- 贾国军老师网上授课怎么样07-06

- 安全工程师考试培训机构哪个好05-26

- 注册安全工程师培训网校哪个好05-26

- 中级经济师网课哪家比较好05-26

- 安全工程师哪家培训机构05-25

- 会计中级课程哪家好05-25

- 税务师网校老师哪个好05-24